Roma, 25 Marzo 2020

L’A.B.I. ha emanato ieri una circolare sulle misure a sostegno della liquidità per le imprese danneggiate da Covid-19, in ossequio a quanto previsto dall’art. 56 del DL n. 18/2020.

Come oramai noto, il decreto legge ha introdotto una serie – ci si augura sia la prima – di disposizioni a sostegno della liquidità delle imprese danneggiate dall’emergenza epidemiologica.

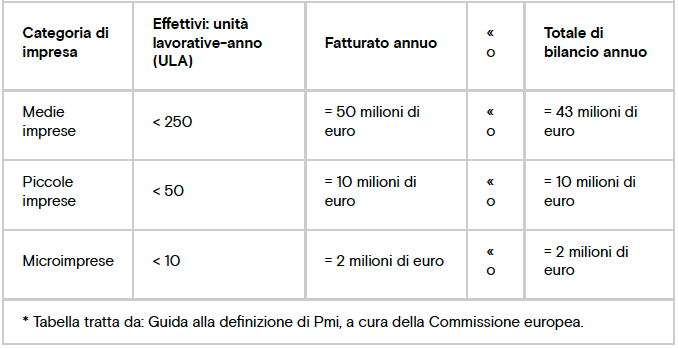

In tale ambito l’Associazione che raggruppa le banche italiane ha fornito le prime istruzioni operative sulla moratoria straordinaria dei prestiti e delle linee di credito concesse dalle banche e intermediari finanziari a micro e p.m.i., nonché sui nuovi interventi del Fondo di Garanzia.In particolare, per quanto concerne le misure di sostegno finanziario (art. 56, comma 2, del DL n. 18/2020), l’ABI ha rammentato che potranno richiedere queste misure straordinarie non tutte le imprese, ma solo quelle che – per dimensione – siano qualificabili come “micro o piccole/medie imprese” (le c.d. P.M.I.), come definite dalla Raccomandazione della Commissione europea 2003/361/CE del 6 maggio 2003, ovvero quelle imprese che non superino, relativamente agli ultimi due bilanci depositati, due dei tre parametri dimensionali sotto indicati, anche in termini di “consolidato” del gruppo di appartenenza, qualora le percentuali di partecipazione al capitale sociale ecceda il 25% (in altri termini, non “fanno gruppo” le società partecipate in misura inferiore al 25%):

L’ABI ha precisato che potranno accedervi anche i lavoratori autonomi titolari di partita IVA, tra cui i professionisti, nonché le ditte individuali.

Si evidenzia che la normativa prevede che per poter beneficiare delle misure di favore, le imprese e/o i beneficiari in genere non devono avere posizioni debitorie classificate dalla regolamentazione bancaria come esposizioni deteriorate, ripartite nelle categorie “sofferenze, inadempienze probabili, esposizioni scadute e/o sconfinanti deteriorate”.

Inoltre i “candidati” non potranno avere rate insolute anche parzialmente da oltre 90 giorni, dalla data della domanda.

Per poter avere accesso alla “moratoria-Covid 19”, si dovrà trasmettere alla banca una specifica richiesta via P.e.c., oppure attraverso altre modalità che consentano di tenere traccia della comunicazione con data certa, unitamente ad un’autocertificazione di aver subito in via temporanea carenze di liquidità quale conseguenza diretta della diffusione dell’epidemia da Covid-19. Le banche saranno tenute ad accettare le comunicazioni di moratoria se rispettano i requisiti base di legge, senza l’onere di dover verificare la veridicità delle autodichiarazioni effettuate dalle imprese, da rilasciare ai sensi degli artt. 46 e 47 del DPR n. 455/2000.

L’ABI, con riferimento ad alcune fattispecie per le quali è possibile accedere alla moratoria [lett. a), b), c) dell’art. 56 del DL], nella sua circolare di ieri, ha precisato che:

- il rimborso dei “prestiti non rateali” che scadono prima del 30 settembre 2020 sarà posticipato, senza alcuna formalità, al 30 settembre 2020, alle medesime condizioni del contratto di finanziamento;

- il meccanismo di proroga automatica verrà applicato anche per le aperture di credito a revoca e per i prestiti accordati a fronte di anticipi sui crediti esistenti;

è stato chiarito che il periodo di sospensione dai pagamenti comprende anche le rate in scadenza il giorno 30 settembre 2020, con ciò precisando che le rate in scadenza proprio il 30 settembre non dovranno essere pagate.